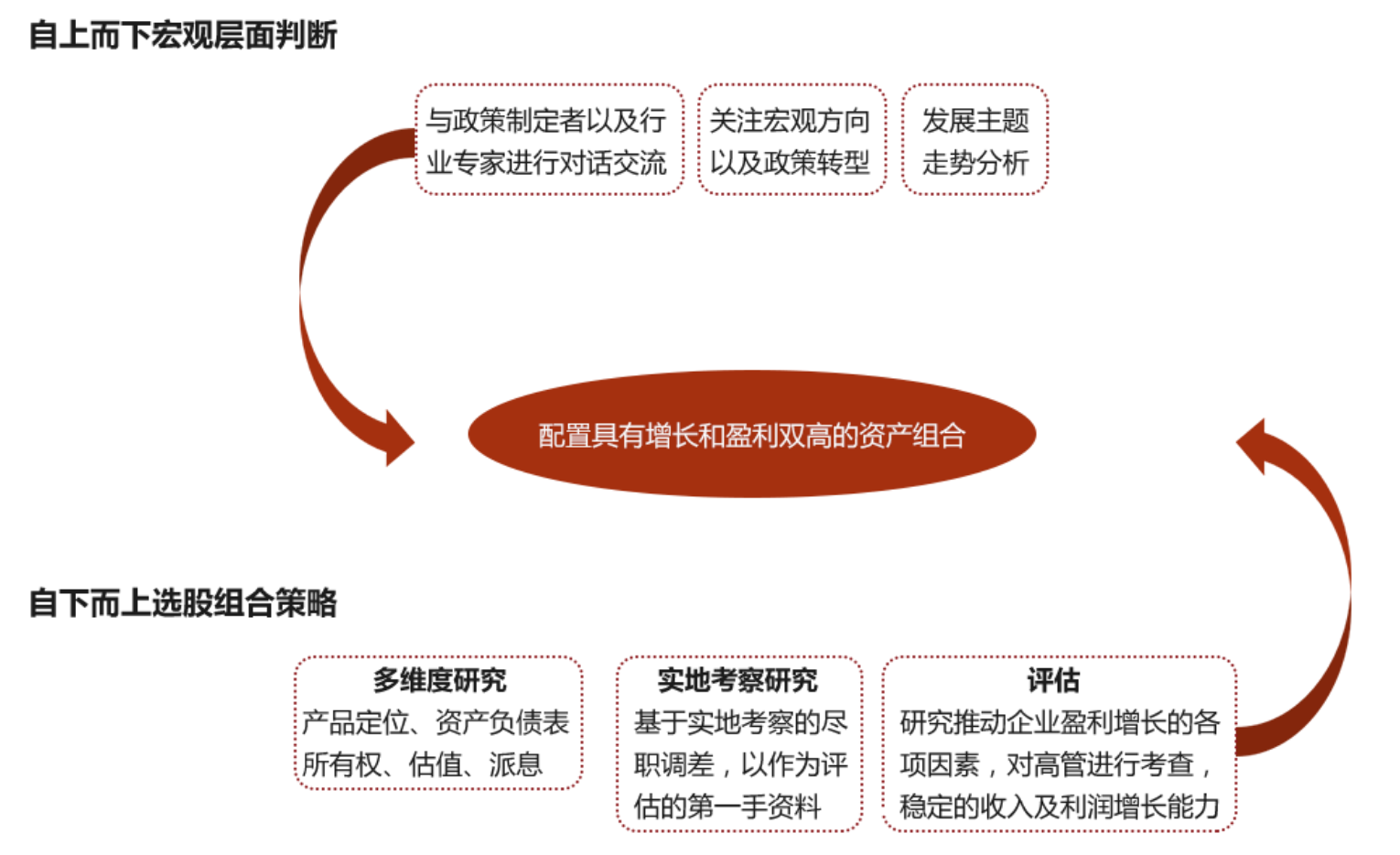

觅确的投资策略主要以长期持有的价值投资为本,结合通过对宏观环境的判断,构建行业配置,并通过自下而上的方式,精选个股,长期持有;仓位保持适中,寻找事件型驱动的买入机会。

策略收益来源主要来自于以下方面:

投资于业绩稳定,估值有折价的公司,赚取估值修复的收益。

投资于处于行业拐点的公司,通过自上而下的配置行业龙头和自下而上的选择成长个股,赚取行业趋势改善的所带来的收益。

投资于公司管理层等基本面有改善的公司,获取业绩增长带来的收益。

选股方面:

觅确的投资团队凭借长期在资本市场摸爬滚打的历练,不但建立了一套实用的内部筛选机制,而且具备了独有的投资技巧从而构建组合研判﹑构建和实现程序。充分结合二级市场上的投资经验﹑人脉链接和多方渠道配合,以确保在市场波动下实现固定收益并争取固定收益之上的股票增值回报。

团队投资策略着眼于发掘被市场严重低估的成长型企业,而这类企业通常有如下特质:

> 优于行业水平的每股盈利增长和稳定的资产收益率

> 卓越的品牌、产品或服务以及市场定位

> 显着的行业领军者

> 公司管理层持股稳定

> 扎实的资产负债表和健康的现金流预测

> 具吸引力的估值

自上而下: 板块配置

我们通过与行业专家,经济学家梳理各个行业发展脉络,策略制定者学习交流,以及券商分析员深度沟通后。结合多年沉淀的投资经验,构建未来2至5年期间最有概率获取国家政策支持并快速增长的行业和板块。构建财务模型,通过研究企业PE,PB,ROE等基本面分析选择行业板块的龙头企业进行配置,保障组合能够受益于行业趋势改善带来的β收机会。

自下而上:选股策略

1)资讯收集和初步筛选

在选定的行业板块中,我们的投研团队的目标是从众多股票中筛选出有望成为未来之星的企业,在特定时期将其加入投资组合。通过每年平均深入考察100家公司以上,并使用内部研究模型进行分析从而筛选出投资目标。我们的内部研究模型一般采用三年连续财务数据和估值比较从每个行业中甄选出行业三甲。我们团队中的每个成员都有其覆盖的相关行业板块,并紧密跟进该板块的发展和变化,以作出最合时势的投资决定。

2)企业探访和调研

我们的投研团队成员每年接触多达300家企业,探访名单中包括对现有及新增企业进行多次考察,和企业进行面对面的会谈,定期与企业进行电话会议以确保及时更新企业资讯。企业管理层的管治水平是选股的其中一个重要因素。

频繁拜访企业的重要目的是深入了解企业管理团队和运营情况,防止遗漏重要信息和忽略发生的变化。对于新加入组合的上市企业,我们非常注重对企业的重复回访见面。而对投资组合中的重仓企业都需进行每季度的重点探访。

除了对企业的实地考察, 我们对企业的尽职调查内容还包括与企业上下游客户﹑竞争对手和企业供应商渠道商的探访和调查。

3)评估和推荐

在完成企业调研和评估后须提供推荐报告。而针对上市公司中期及全年财务报告,分析员须通过自有的估值模型对企业盈利进行预测。在企业公布财务报表后再综合财务和行业宏观因素总结出能使业务完成其既定商业计划的最佳方案。

我们主要进行以下分析研究:

> 资产负债表分析

> 现金流分析

> 市盈率/市帐率/股权收益率的比较分析

> 股息收益率和派息率

> 股权结构比较分析

> 行业和宏观政策走势

基金经理致力遵从“3E”选股原则, 深入挖掘市场中成长性高于行业增速,盈利能力有望提升的优质企业:

ROE : 考核企业净资产收益率,秉承巴菲特选股理论,寻找ROE保持稳定且高于平均值的业;

Effort: 考核管理层的管理能力,研究上市公司老板是否勤力工作,管理层是否专业高效;

Return on Evolution:考核企业是否具有产品创新/管理创新/营销创新等潜在能力改善基面。

板块比重

板块比例配置是构建投资组合的首要步骤。根据上述的宏观判断和行业调研,基金经理经审慎分析后增持富有潜力的板块,同时避开或减持某些板块。我们每季度对板块的比重进行回顾和调整。

持股数量

从详细跟踪和深入调研的100家公司中精选出50只股票。每个研究分析员都有其专门负责的行业板块。投资组合中配置约20只长期持有的核心和重仓股票(core holdings),占整个投资组合持股比重的70%以上。

符合我们重点持仓的股票须符合以下条件:

> 市盈率优于同行平均水平

> 股权收益率高于同行平均水平

> 管理层具有长期稳定的优良业绩记录

> 公司高管层稳定并专注,公司发展策略有延续性和后劲

> 公司管治良好并注重投资者关系

对于核心和重仓持股,我们定期与公司管理层进行电话会议,并定期进行探访。投资组合的其余部分会作为短期交易套利,而买入的股票是未能达到上述重仓标准但估值吸引有短期获利的潜力公司。

仓位

重点仓位一般占投资组合净值的3%-5%。短期交易仓位则一般占1%。

投资限制及流动性

投资组合的约束及限制将与委托客户达成共识。

管理流动性风险是投资过程的重要环节。基金经理充分认识到并重视流动性风险,特别是中小型股票的市场流动性。

觅确采用自上而下的研究方法,挖掘具有成长趋势的行业,构建行业配置。而后再自下而上的通过基本面研究选择行业中的中型成长股,按照50%配置行业龙头+50%行业成长股的方法组建投资组合。 为了分散风险以及捕捉事件驱动型的买入机会,一般产品中会保持20-30%的仓位进行现金类投资类投资管理。

在觅确的投资方法下,产品的换手率相对较低。行业的集中度较高能够提高投资的有效率,同时跨资产的配置能够有效减少单一资产的波动带来的损失。

在绝对收益的理念下,通过参考比较行业平均PE,ROE,平均负债率等量化指标来决定行业间的转换。同时兼顾个股研究挖掘成长标的,能够从面到点的抓到投资机会,获取稳定收益回报。